當前位置:

首頁 >

關于我們 >

新聞資訊 > 10%?15%?生活性服務業加計抵減新政策不同在哪里?

2019年4月1日的加計抵減政策相信大家已經了解,同時不要忘了關注生活性服務業加計抵減新政策哦~

根據《財政部 稅務總局關于明確生活性服務業增值稅加計抵減政策的公告》(財政部 稅務總局公告2019年第87號)自2019年10月1日至2021年12月31日,允許生活性服務業納稅人按照當期可抵扣進項稅額加計15%,抵減應納稅額。

10%還是15%,政策有哪些不同之處,這篇文章告訴您。

一、享受條件不同

1.進項稅額加計10%適用的對象

提供郵政服務、電信服務、現代服務、生活服務(以下稱四項服務)取得的銷售額占全部銷售額的比重超過50%的納稅人。

2019年3月31日前設立的納稅人,自2018年4月至2019年3月期間的銷售額(經營期不滿12個月的,按照實際經營期的銷售額)符合上述規定條件的,自2019年4月1日起適用加計抵減政策。

2019年4月1日后設立的納稅人,自設立之日起3個月的銷售額符合上述規定條件的,自登記為一般納稅人之日起適用加計抵減政策。

2.進項稅額加計15%適用的對象

生活性服務業納稅人,是指提供生活服務取得的銷售額占全部銷售額的比重超過50%的納稅人。生活服務的具體范圍按照《銷售服務、無形資產、不動產注釋》(財稅〔2016〕36號印發)執行。

2019年9月30日前設立的納稅人,自2018年10月至2019年9月期間的銷售額(經營期不滿12個月的,按照實際經營期的銷售額)符合上述規定條件的,自2019年10月1日起適用加計抵減15%政策。

2019年10月1日后設立的納稅人,自設立之日起3個月的銷售額符合上述規定條件的,自登記為一般納稅人之日起適用加計抵減15%政策。

二、計算公式不同

1.納稅人應按照當期可抵扣進項稅額的10%計提當期加計抵減額。

按照現行規定不得從銷項稅額中抵扣的進項稅額,不得計提加計抵減額;

已計提加計抵減額的進項稅額,按規定作進項稅額轉出的,應在進項稅額轉出當期,相應調減加計抵減額。

計算公式如下:

當期計提加計抵減額=當期可抵扣進項稅額×10%

當期可抵減加計抵減額=上期末加計抵減額余額+當期計提加計抵減額-當期調減加計抵減額

2.生活性服務業納稅人應按照當期可抵扣進項稅額的15%計提當期加計抵減額。

按照現行規定不得從銷項稅額中抵扣的進項稅額,不得計提加計抵減額;

已按照15%計提加計抵減額的進項稅額,按規定作進項稅額轉出的,應在進項稅額轉出當期,相應調減加計抵減額。

計算公式如下:

當期計提加計抵減額=當期可抵扣進項稅額×15%

當期可抵減加計抵減額=上期末加計抵減額余額+當期計提加計抵減額-當期調減加計抵減額

三、提交聲明不同

納稅人若確認適用10%加計抵減政策,需要提交《適用加計抵減政策的聲明》。

適用15%加計抵減政策需要提交新的申明:符合條件的納稅人應在年度首次確認適用15%加計抵減政策時,通過電子稅務局(或前往辦稅服務廳)提交《適用15%加計抵減政策的聲明》(《國家稅務總局關于增值稅發票管理等有關事項的公告》國家稅務總局公告2019年第33號附件)。

四、加計抵減與加計扣除的誤區

加計抵減和加計扣除看起來相似,但所指的是兩個完全不同的政策,不能混為一談。

1.加計抵減

加計抵減是指自2019年4月1日至2021年12月31日,允許生產、生活性服務業納稅人按照當期可抵扣進項稅額加計10%,抵減應納稅額。以及自2019年10月1日至2021年12月31日,允許生活性服務業納稅人按照當期可抵扣進項稅額加計15%,抵減應納稅額。

2. 加計扣除

加計扣除一般指研發費用加計扣除,具體是指:企業開展研發活動中實際發生的研發費用,未形成無形資產計入當期損益的,在按規定據實扣除的基礎上,在2018年1月1日至2020年12月31日期間,再按照實際發生額的75%在稅前加計扣除;形成無形資產的,在上述期間按照無形資產成本的175%在稅前攤銷。

五、申報填寫

適用加計抵減政策的納稅人,當期按照規定可計提、調減、抵減的加計抵減額,在申報時填寫在申報表《附列資料(四)》加計抵減相關欄次。

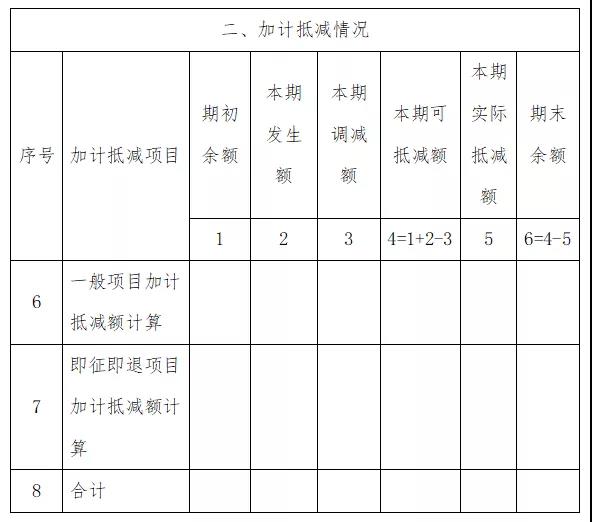

《附列資料(四)》第6至8行僅限適用加計抵減政策的納稅人填寫,反映其加計抵減情況。其他納稅人不需填寫。第8行“合計”等于第6行、第7行之和。各列說明如下:

第1列“期初余額”:填寫上期期末結余的加計抵減額。

第2列“本期發生額”:填寫按照規定本期計提的加計抵減額。

第3列“本期調減額”:填寫按照規定本期應調減的加計抵減額。

第4列“本期可抵減額”:按表中所列公式填寫。

第5列“本期實際抵減額”:反映按照規定本期實際加計抵減額,按以下要求填寫。

若第4列≥0,且第4列<主表第11欄-主表第18欄,則第5列=第4列;

若第4列≥主表第11欄-主表第18欄,則第5列=主表第11欄-主表第18欄;

若第4列<0,則第5列等于0。

計算本列“一般項目加計抵減額計算”行和“即征即退項目加計抵減額計算”行時,公式中主表各欄次數據分別取主表“一般項目”“本月數”列、“即征即退項目”“本月數”列對應數據。

第6列“期末余額”:填寫本期結余的加計抵減額,按表中所列公式填寫。

文章轉自:上海稅務

上海湘滬為您提供:企業財務稅務代理,醫療器械經營許可,內資/外資公司注冊,食品經營許可證辦理,企業變更與注銷服務,商標注冊,知識產權注冊,二類、三類醫療器械經營許可注冊等服務。

讓您遠離繁瑣,將精力更專注于您公司業務。

詳情致電咨詢:18939820715

上海湘滬中小型企業服務中心,您的企業服務專家!