壞賬損失稅前扣除須知二三事

日期:2019-10-31 來源:財務代理,代理記賬

企業發生了壞賬損失,想要進行稅前扣除,有哪些注意事項呢?今天,小編帶您看一看吧~

一、政策依據

(財稅〔2009〕57號)第四條規定:

企業除貸款類債權外的應收、預付賬款符合下列條件之一的,減除可收回金額后確認的無法收回的應收、預付款項,可以作為壞賬損失在計算應納稅所得額時扣除:

(一)

債務人依法宣告破產、關閉、解散、被撤銷,或者被依法注銷、吊銷營業執照,其清算財產不足清償的;

(二)

債務人死亡,或依法被宣告失蹤、死亡,其財產或者遺產不足清償的;

(三)

債務人逾期3年以上未清償,且有確鑿證據證明已無力清償債務的;

(四)

與債務人達成債務重組協議或法院批準破產重整計劃后,無法追償的;

(五)

因自然災害、戰爭等不可抗力導致無法收回的;

(六)

國務院財政、稅務主管部門規定的其他條件。

(國家稅務總局公告2018年第15號)

第一條規定:企業向稅務機關申報扣除資產損失,僅需填報企業所得稅年度納稅申報表《資產損失稅前扣除及納稅調整明細表》,不再報送資產損失相關資料。相關資料由企業留存備查。

第二條規定:企業應當完整保存資產損失相關資料,保證資料的真實性、合法性。

二、備查資料清單

由2018年新的政策變化可以看出,企業僅需留存相關資料以備稅務機關查看。企業留存資料必須符合要求,以下整理了一份資料清單供納稅人參考:

(一)

相關事項合同、協議或說明;

(二)

屬于債務人破產清算的,應有人民法院的破產、清算公告;

(三)

屬于訴訟案件的,應出具人民法院的判決書或裁決書或仲裁機構的仲裁書,或者被法院裁定終(中)止執行的法律文書;

(四)

屬于債務人停止營業的,應有工商部門注銷、吊銷營業執照證明;

(五)

屬于債務人死亡、失蹤的,應有公安機關等有關部門對債務人個人的死亡、失蹤證明;

(六)

屬于債務重組的,應有債務重組協議及其債務人重組收益納稅情況說明;

(七)

屬于自然災害、戰爭等不可抗力而無法收回的,應有債務人受災情況說明以及放棄債權申明。

最后,最為重要的一點是:

企業逾期三年以上的應收款項在會計上已作為損失處理的,和企業逾期一年以上單筆數額不超過五萬或者不超過企業年度收入總額萬分之一的應收款項,可以作為壞賬損失,但應說明情況并提供專項報告。

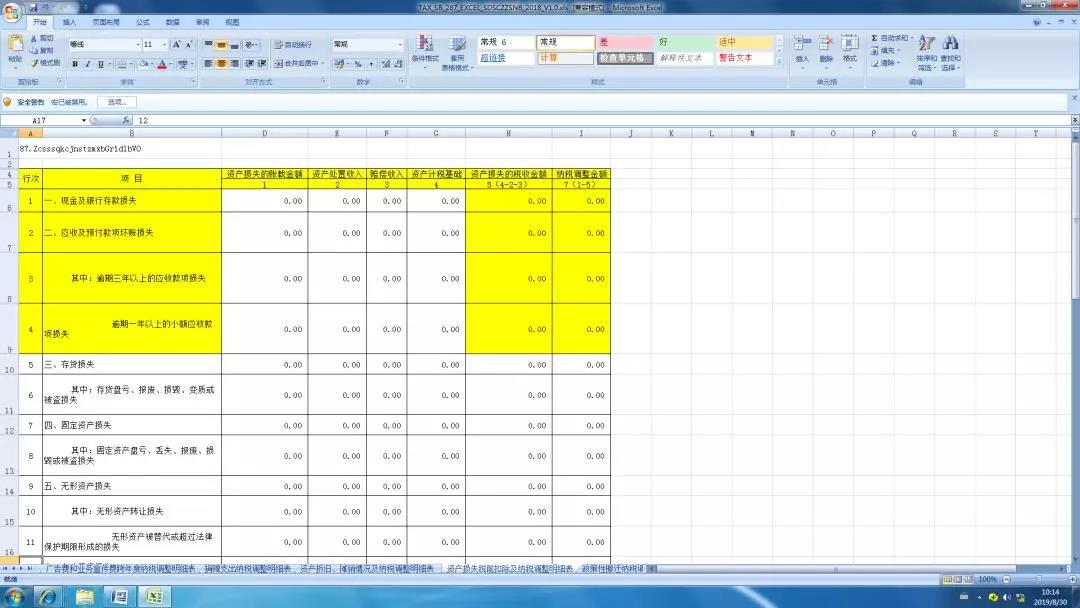

三、申報表填寫

如圖所示,納稅人須認真填寫《企業所得稅年度納稅申報表(2017年版)》的附表《資產損失稅前扣除及納稅調整明細表》(A105090)第2行、第3行和第4行。

上海湘滬為您提供:企業財務稅務代理,內資/外資公司注冊,食品經營許可證辦理,企業變更與注銷服務,商標注冊,知識產權注冊,二類、三類醫療器械經營許可注冊等服務。

讓您遠離繁瑣,將精力更專注于您公司業務。

詳情致電咨詢:18939820715

上海湘滬中小型企業服務中心,您的企業服務專家!